종합소득세 꿀팁 절세 정보

2020-05-16

뉴스톡 신승세무법인

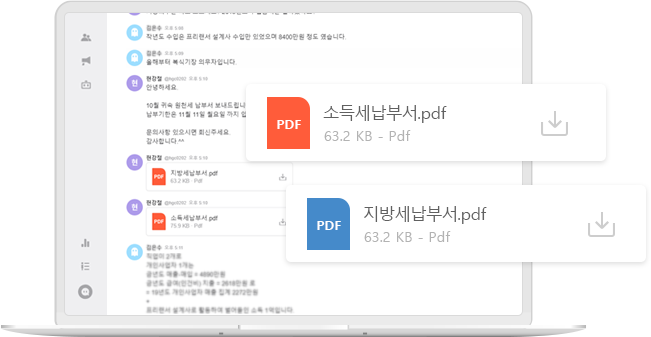

첨부파일 :

종합소득세 꿀팁 절세 정보

접대비 한도 정해져 있어

|

#고용지원을 위한 조세특례제한법을 이용 시 접대비 절세 가능 접대비 한도 정해져있지만 한도 추가도 가능 |

오늘은 종합소득세 신고 시 꼭 알아야 할 절세에 대해 알아보겠습니다. 매년 해야 하는 종합소득세 신고이니만큼

절세 방법 확인하셔서 신고하시기 바랍니다.

#접대비 절세하는 방법

현재 소득세법에서는 경조사비에

관한 접대비는 적격증빙 없이도 청첩장, 부고장 등의 입증할 수 있는 자료만 있다면 1회당 20만원까지 접대비로 인정 받습니다.

또한 접대비의 한도에 대해 한도가

없을것이라고 생각하시는 분들도 있는데 결론을 말씀드리자면 접대비 한도는 정해져 있습니다.

접대비 한도 = 1,200만원 (중소기업의 경우 2,400만원)

X 해당 과세기간의 개월수 /12

이렇게 기본적인 한도가 정해져

있으며, 수입금액에 따라서 접대비의 한도가 추가되게 됩니다.

사업을 운영하면 부득이 접대비

라는 항목이 발생합니다. 접대비란

무엇일까요?

100억원 이하: 적용율은 20 / 10,000

100억원 초과 500억원 이하: 적용율은 2천만원 + (100억원을 초과하는 금액의 10 / 10000)

500억원 초과: 적용율은 3천만원 + (500억원을

초과하는 금액의 3 / 10000)

#고용지원을 위한 조세특례제한법

고용을 통해서 소득세액에 대해

공제받을 수 있다는 사실 알고계신가요.

아래 조건에 해당된다면 세액공제를

받을 수 있으니 확인하시기 바랍니다.

- 경력단절 여성 재고용 기업 등에 대한 세액공제

- 근로소득을 증대시킨 기업에 대한 세액공제

- 청년고용을 증대시킨 기업에 대한 세액공제

- 고용을 증대시킨 기업에 대한 세액공제

위 내용 외에도 소득세에 대해서

세액공제를 받을 수 있는 조세특례제한법들이 있으니 참고하세요.

여기서 한 가지만 안내하자면

'고용을 증대시킨 기업에 대한 세액공제(조세특례제한법 제 29조의 7)' 현 이 조세특례제한법은 해당과세연도의 월별 상시근로자의 수의 합에서 직전 과세연도의 월별 상시근로자의 합을 뺀 값에 1인당 공제금액을 곱하여 세액공제를 받을 수 있습니다.